ドラッグストアチェーン「ディスカウント ドラッグコスモス」を展開するコスモス薬品(3349)、株主優待制度を廃止し配当重視としています。株価指標と業績推移、株価チャートと配当推移を確認していきます。

- 配当は連続増配、今後の増配期待値もあるが低い利回り

- 株価は上昇場面・下落場面もあり不安定な推移

株価情報と配当状況について

コスモス薬品の株価情報と配当状況・株主優待制度を確認していきます。

株価の指標(2025年2月27日終値時点)

株価:7,302円

予想PER:23.62倍

PBR:2.38倍

予想EPS:309.12円

時価総額:5,842億円

最新の株価参考:(株)コスモス薬品【3349】:Yahoo!ファイナンス

株主優待について(廃止)

株主優待制度は「買い物優待券またはお米券」を実施していましたが、2024年5月を基準日を最後に廃止しています。

| 保有株式数 | 優待内容 |

|---|---|

| 100株以上 1年未満 | 優待券(5,000円分) or お米券(10kg分) |

| 100株以上 1年以上 | 優待券(7,500円分) or お米券(15kg分) |

廃止理由

公平な利益還元の観点から配当に集約としています。比較的人気の優待だったこともあり、廃止発表で株価が下落しました。

配当金の情報

2025年5月期の予定年間配当:65円

予想年間配当利回り:0.89%

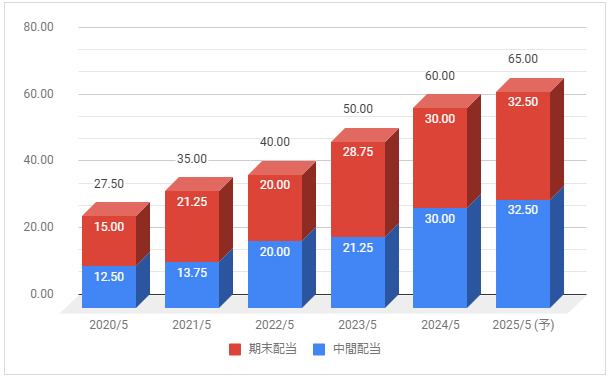

配当金の推移について

下記は配当金の推移です。配当権利日は11月(中間配当)と5月(期末配当)です。

配当は連続増配当で推移しています。2025年5月期も増配予定としています。

配当性向は2024年5月期が19.4%、2025年5月期の予想が約21%です。

業績推移と株価推移について

コスモス薬品の業績推移と株価推移を確認していきます。

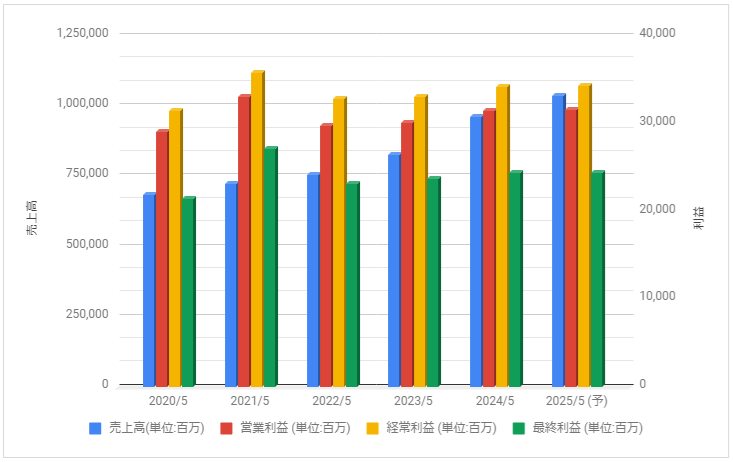

業績の推移

下記は売上高・営業利益・経常利益・最終利益の推移です。

売上・利益ともに好調に推移していましたが2022年5月期は減益に。

2025年5月期の利益はほぼ横ばい見通しとしています。

参考:経営指標|コスモス薬品

株価のチャート

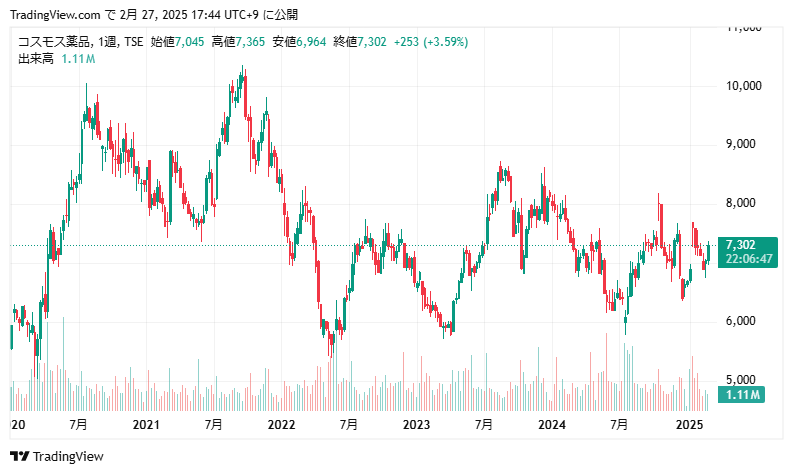

下記は5年分の週足株価チャートです。

株価は2021年9月に最高値を付けましたが、その後は想定より厳しめの業績というのもあり、警戒感から下落が強めの推移に。2022年6月以降は上昇・下落しながらレンジ気味の推移をしています。

また、2024年8月末を基準日に1株を2株に株式分割しています。

事業内容と財務状況について

コスモス薬品の事業内容と財務状況を確認していきます。

コスモス薬品(3349)の概要

株式会社コスモス薬品(コスモスやくひん 英: COSMOS Pharmaceutical Corporation)は、九州を中心としてドラッグストアチェーン店を運営する企業。

客の目的買いを満たす定番商品に出来るだけ絞りながら品揃えし、ドラッグストアでは手薄になりがちな食品も多数品揃えし(コストの掛かる生鮮食品・惣菜を除く)、滞在時間を減らし来客頻度を上げる方向を目指した大型のコンビニエンスストアに近いスタイルも持ち合わせたドラッグストアになった。

コスモス薬品 – Wikipediaより抜粋

コスモス薬品はドラッグストアとしては珍しい大型店の集中出店を行っています。個々の売上よりも地域での圧倒的な支持を獲得するのを目的としています。

また「日替わりや特売・ポイントカードなどを廃止し、普段から安い」を戦略の一つとしています。

キャッシュフロー

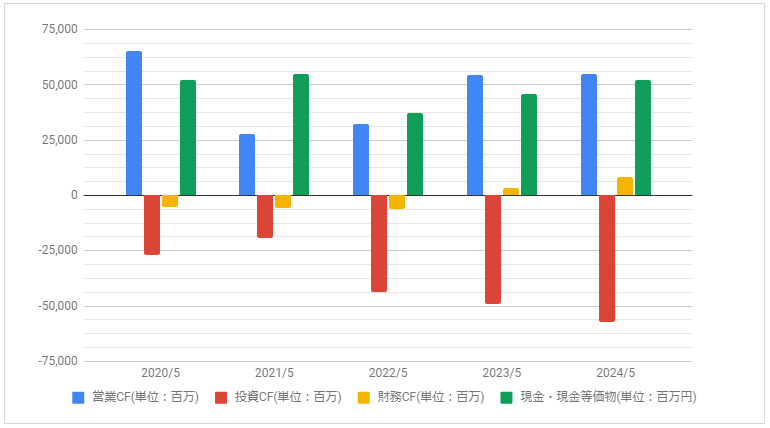

下記はキャッシュ・フローの推移です。

営業CFは上下しています。

配当・優待について

株主優待制度は買い物券かお米券を実施していましたが廃止。配当に還元される期待はあり、連続増配で推移していますが、利回りは低いです。